La polémica por los impuestos de los youtubers

Son ya múltiples las figuras públicas que trascienden las barreras geográficas para alcanzar audiencias globales.

En los últimos tiempos, un tema que ha tomado el centro del escenario es el de la residencia fiscal de personalidades del mundo de YouTube y el streaming 💻📹

Cada vez más, se observa un patrón de figuras públicas que cambian sus lugares de residencia fiscal con el objetivo de aprovechar ventajas impositivas en otros países.

Uno de los destinos que ha ganado notoriedad en este contexto es Andorra, conocido por su régimen fiscal favorable.

Con la creciente fama y éxito económico que han acompañado a muchos youtubers y streamers, la cuestión de dónde pagan sus impuestos es carne de polémica.

El enfrentamiento más reciente ha tenido dos protagonistas: Ibai Llanos y TheGrefg. Con acusaciones cruzadas por “eludir” sus obligaciones fiscales.

En concreto, Ibai Llanos ha causado el enfado de TheGrefg tras varias “bromas fiscales” entre las cuales llegó a mencionar que:

«Te vas a Andorra y pasas allí 50 días y 230 en España como hace Grefg»

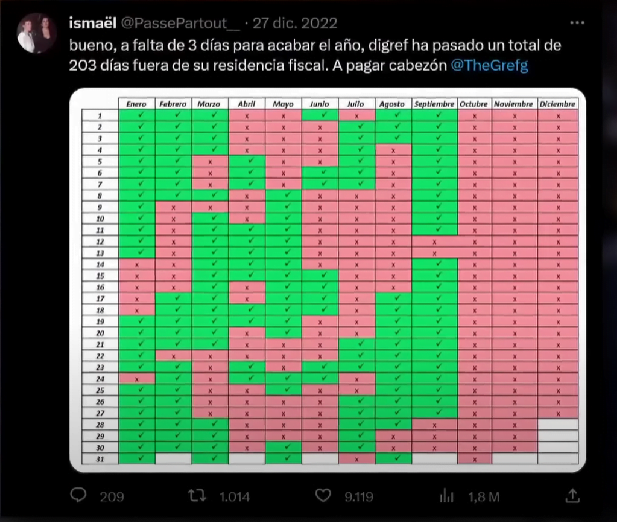

Declaraciones cuyo origen radica en un “excel” difundido en Twitter que supuestamente contabilizaba los días que Grefg estaba en Andorra y los que no.

La réplica del streamer murciano no tardó en llegar:

“Habría que ver cómo tributa cada uno a ver si lo tributa como persona o lo tributa como empresa“

Con ello, TheGrefg daba a entender que Ibai Llanos intenta aminorar su carga fiscal facturando desde empresas (25% impuesto de sociedades) en lugar de hacerlo como persona física.

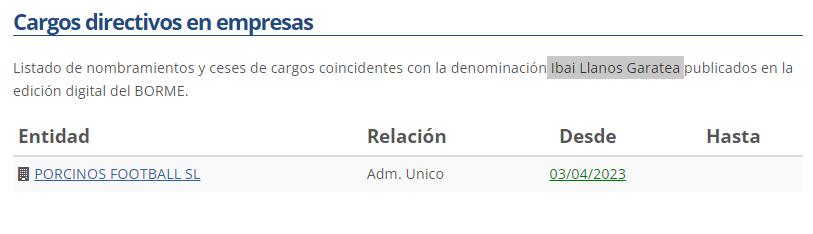

Los usuarios de Twitter no tardaron en encontrar empresas radicadas en España a nombre de Ibai Llanos 👇🏻

¿Están cometiendo irregularidades?

A pesar del revuelo, es totalmente factible que ninguno de ellos esté cometiendo una irregularidad con su tributación.

En el caso de Grefg, se le acusaría de que, en un conflicto de residencia fiscal entre varios países (Andorra y España), el streamer no estaría cumpliendo los requisitos de la residencia andorrana y debería pagar en España porque sí que sus requisitos.

Pero para demostrar tal cosa, no es suficiente un excel totalmente falto de rigor:

- El excel que lo incrimina contabiliza días en los que grefg está en Andorra y días en los que no está. Pero que no esté en Andorra no quiere decir que esté en España. Podría estar en Italia, Francia, España… distribuyendo todos esos días y no llegando a cumplir los requisitos para ser considerado residente en ninguno.

- ¿Y si Grefg un día se levanta en Andorra, baja a España y luego vuelve para dormir en Andorra? Ese día pertenecería a un país u otro, dependiendo de la situación en el conflicto entre ambos países.

- Grefg podría ser residente fiscal en Andorra con menos de 183 días de estancia. Ya que la propia ley del país permite también serlo gracias al centro de intereses económicos/vitales. Es un error común creer que tu residencia fiscal depende solo de “días”, ya que hay muchos más factores implicados en una disputa.

- Finalmente, puede que no sea el caso de The Grefg, pero en Andorra algunos perfiles pueden obtener la residencia con tan solo 90 días de estancia por año. De hecho, en un futuro se plantea que los considerados “nómadas digitales” solo requieran 3 meses de estancia.

En conclusión, es imposible afirmar que The Grefg esté cometiendo una irregularidad con las pruebas aportadas por los usuarios.

No obstante, desde Nómadas Fiscales le recomendamos al streamer no jugar con fuego bajo ningún concepto.

Aplaudimos su decisión de abandonar el infierno fiscal español, pero siempre defenderemos realizar un Nomadismo Fiscal 100% legal y sin intentos de “burlar la ley”

Las empresas de Ibai ¿para pagar menos impuestos?

Tras conocerse la existencia de empresas con nombres relativos a la Kings League y proyectos de Ibai Llanos (junto a otros reconocidos streamers y youtubers) han surgido más especulaciones fiscales:

“Se abren empresas para tributar al 25% en lugar de pagar un 50% como persona física”

Esta estrategia de pasar de facturar como autónomo a hacerte por ejemplo una S.L. y facturar como una empresa es algo que se hace con mucha frecuencia.

Se estima que, a partir de unos 50.000€ de facturación anuales, tributar mediante una S.L. reduce ligeramente la carga fiscal.

Pero eso, ¡ligeramente!

En ningún caso, Ibai Llanos u otros streamers con residencia fiscal española van a poder tributar solo un 25% de lo que generan. ¡Es totalmente falso!

¿Por qué? Porque tras pagar un 25% de Impuesto de Sociedades con sus empresas, les tocaría pasar por caja de nuevo para retirar los beneficios. Pagando el impuesto sobre los dividendos ¡hasta un 26% más!

Vale… Ibai no paga la mitad que el resto, pero ¿es legal que tribute como empresa aunque sea para ahorrarse un poco?

Definitivamente sí, siempre que los ingresos facturados no sean derivados de las denominadas actividades personalísimas.

No es lo mismo tributar como empresa los rendimientos de un equipo, liga o proyecto junto a Piqué u otros socios que tributar rendimientos recogidos bajo esa actividad personalísima.

Para entender qué se considera una actividad personalísima y si tus ingresos podrían considerarse derivados de ella, echa un vistazo a la sentencia de El Rubius por este mismo motivo.

España: sin solución

A menos que cometas una ilegalidad y evadas tus obligaciones fiscales, en España pagarás impuestos “por un tubo”

No hay escapatoria posible, más allá de algunas estrategias de «elusión fiscal al límite” para ciertos negocios y situaciones específicos.

Pero debes saber que, en la grandísima mayoría de los casos, la única escapatoria a los impuestos de un infierno fiscal ¡es salir de él!